cautare

Rezultatele 1 - 25 din 160 pentru "credite banci"

- Condițiile în care fermierii pot suspenda plata ratelor la credite, agreate de MADR cu agricultorii, băncile și distribuitorii de imputuri26 sep 2024

Reprezentanții Ministerului Agriculturii și Dezvoltării Rurale (MADR) au agreat joi cu fermierii, băncile și distribuitorii de inputuri agricole, după mai multe zile de discuții, măsurile propuse pentru modificarea unor acte normative (OUG nr. 4/2024 și OUG nr. 7/2024) ce vizează suspendarea datoriilor la bănci și noi mecanisme financiare de susținere a activităților agricole în perioada agricolă 2023-2024, informează MADR.

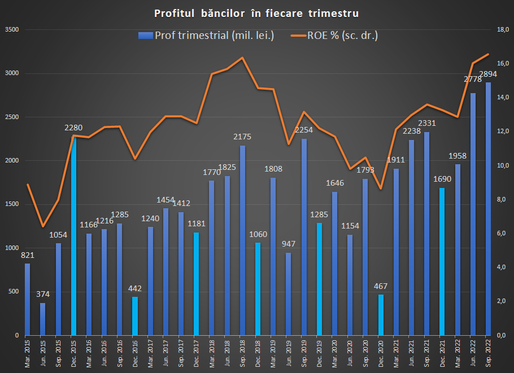

- GRAFICE Profiturile băncilor au urcat la un nou nivel record20 aug 2024

Este un nou rezultat record pentru bănci, cel puțin din punct de vedere nominal.

- Băncile românești - printre cele mai profitabile din UE, cu o marjă netă dublă, dar și cu cel mai mare cost cu riscul și foarte expuse pe stat30 mai 2024

Sistemul bancar a încheiat primele trei luni din acest an cu un profit de aproape 3,8 miliarde de lei, în creștere cu 11% față de aceeași perioadă din anul trecut. Cele mai recente comparații la nivel european arată că băncile românești sunt în continuare printre cele mai profitabile, ca urmare a unor marje nete de dobândă duble față de media UE. Pe de altă parte, costul cu riscul este cel mai ridicat și ponderea expunerii pe titluri de stat este a doua cea mai mare.

- ANALIZĂ Sistemul bancar a încheiat 2023 cu un profit record, în creștere puternică față de 20229 feb 2024

Creșterea dobânzilor, pe fondul inflației încă ridicate, și costul mic al riscului au alimentat profiturile băncilor la un nou nivel record în 2023, în creștere cu o treime față de anul precedent.

- Sectorul bancar a ajuns la noi profituri record în acest an, dar BNR avertizează cu privire la efectele nefaste ale taxei bancare14 dec 2023

Băncile din România au înregistrat profituri nete de 10,4 miliarde de lei în primele 9 luni din acest an, stabilind un nou nivel record. Sectorul bancar românesc e cel mai profitabil din regiune, însă Banca Națională a României atrage atenția cu privire la impactul noii taxe pe veniturile brute ale băncilor și mai ales la faptul că aceasta are un caracter permanent, precum și la creșterea riscului de neplată pentru creditele acordate.

- Care este rata creditelor neperformante29 oct 2023

BNR indică o atenuare a incidentelor de plată din sistemul bancar față de raportările din primăvară și vară.

- BCE și-a extins investigațiile asupra portofoliilor de credite imobiliare comerciale ale băncilor10 oct 2023

Banca Centrală Europeană (BCE) a cerut evaluatorilor imobiliari să explice metodologiile pe care le utilizează, în condițiile în care se înmulțesc îngrijorările că băncile din regiune au fost mult prea lente în a deprecia valoarea creditelor imobiliare comerciale din bilanțurile lor, transmite Bloomberg.

- Marile bănci europene avertizează în privința riscului în creștere legat de creditele neperformante27 iul 2023

Principalele bănci europene, inclusiv Deutsche Bank și Lloyds Banking Group, au evidențiat riscurile în creștere venite din partea creditelor neperformante, pe măsură ce economia globală se luptă cu creștere lentă și inflație ridicată, transmite Reuters.

- PREMIERĂ: Toți indicatorii sectorului bancar au intrat în zona ”verde”. Rentabilitatea băncilor e la un nou nivel record6 iul 2023

Toți indicatorii sectorului bancar românesc din tabloul de bord al Autorității Bancare Europene au intrat în zona ”verde”, cea mai bună, ceea ce reprezintă o premieră, potrivit unei prezentări a noului director al Direcției de Stabilitate din BNR. Rentabilitatea capitalurilor a depășit 21% și a ajuns la cel mai ridicat nivel din punct de vedere istoric, depășind și rezultatele de dinainte de criza financiară de acum aproape 15 ani.

- DOCUMENTE Datoriile statului la compensarea plafonării din energie și gaze au pătruns în bănci. Unii furnizori români garantează credite cu cereri de decontare6 iun 2023

Criza energetică începută în 2021 și amplificată masiv de invazia Rusiei asupra Ucrainei din februarie 2022 a pus imensă presiune pe lichiditățile furnizorilor, obligați să pre-finanțeze schema de plafonare a prețurilor, la un moment dat punându-se problema atingerii limitei de expunere a sistemului bancar față de acest sector al economiei.

- Băncile au acordat credite noi populației și companiilor în valoare de peste 126 miliarde lei2 mar 2023

Creditele noi acordate de băncile din România populației și companiilor, în anul 2022, s-au cifrat la 126,7 miliarde lei, în creștere cu peste 14% comparativ cu nivelul împrumuturilor noi accesate în anul 2021.

- GRAFICE Băncile românești - Profit net de peste 2 miliarde de euro, un nou record istoric. Rata neperformantelor cade la un nou minim24 feb 2023

Creditarea a încetinit serios începând cu toamna anului trecut, pe măsură ce creșterile de dobânzi au redus apetitul populației și firmelor pentru împrumuturi, mai ales pentru cele în lei.

- Băncile au obținut un profit record de 2,9 miliarde de lei în trimestrul al treilea, în creștere cu un sfert18 nov 2022

Inflația a umflat și veniturile sistemului bancar, care a încheiat trimestrul al treilea cu un profit în creștere cu 24% față de perioada similară a anului trecut și cu circa 4% față de T2. Pe primele 9 luni profitul a depășit 7,6 miliarde de lei și ar putea urca în premieră la peste 10 miliarde de lei la finele anului.

- Băncile din Marea Britanie încep să nu mai ofere contracte de credite ipotecare28 sep 2022

Băncile britanice Virgin Money, Halifax și Skipton Building Society au retras unele dintre contractele lor noi de credite ipotecare pe care le ofereau clienților, din cauza turbulențelor de pe piețele britanice de obligațiuni, transmite CNBC.

- TOPUL celor mai profitabile bănci din România în S1. Rata neperformantelor a scăzut la 3%30 aug 2022

Banca Transilvania (doar banca) a încheiat primele 6 luni cu un profit net de 907 milioane de lei (relativ constant în raport cu aceeași perioadă din 2021), veniturile nete din dobânzi crescând cu 25%, la 1,69 miliarde de lei, în timp ce Banca Comercială Română, a doua cea mai mare bancă din piață după BT, a înregistrat un profit în creștere cu circa jumătate, la 974 de milioane de lei (doar la nivelul băncii), veniturile nete din dobânzi urcând cu aproape 13%, la 1,29 miliarde de lei.

- VIDEO PROFIT LIVE - La ce se uită băncile atunci când acordă credite IMM-urilor. Teodora Petre, membru Comisia de Creditare ARB: Caracterul este cel mai important. Banca se uită în primul rând la managementul companiei6 iun 2022

Teodora Petre, membru în Comisia de Creditare a Asociației Române a Băncilor (ARB) a detaliat la emisiunea PROFIT LIVE de la PROFIT NEWS TV principalele elemente la care se uită băncile atunci când analizează solicitarea de credit a unui IMM.

- VIDEO PROFIT LIVE - La ce se uită băncile atunci când acordă credite IMM-urilor. Teodora Petre, membru Comisia de Creditare ARB: Caracterul este cel mai important. Banca se uită în primul rând la managementul companiei6 iun 2022

Teodora Petre, membru în Comisia de Creditare a Asociației Române a Băncilor (ARB) a detaliat la emisiunea PROFIT LIVE de la PROFIT NEWS TV principalele elemente la care se uită băncile atunci când analizează solicitarea de credit a unui IMM.

- Profit de aproape 2 miliarde de lei pentru sistemul bancar românesc în primul trimestru31 mai 2022

Sistemul bancar românesc a încheiat primul trimestru din 2022 cu un profit net în creștere atât față de aceeași perioadă din 2021 cât și față de ultimul trimestru al anului trecut. Activele nete au stagnat însă față de finele anului trecut, rata creditelor neperformante a continuat să scadă ușor în timp ce solvabilitatea a înregistrat al cincilea trimestru consecutiv de scădere, deși se menține la un nivel încă ridicat.

- În doi ani de pandemie, băncile au acordat credite noi în valoare de 194,5 miliarde lei7 apr 2022

Creditele noi acordate de băncile din România populației și companiilor în doi ani de pandemie, în perioada 2020 - 2021, s-au cifrat la 194,5 miliarde lei.

- ANALIZĂ Profitul băncilor din România, la nivel record23 mar 2022

Bancomatele au scăzut din nou. La fel și numărul de angajați din bănci.

- Noi reguli pentru identificarea la distanță pentru clienții băncilor26 nov 2021

Băncile vor avea opt luni la dispoziție pentru a adapta sistemele informatice și procedurile interne la noile reguli privind identificarea la distanță a clienților. Sistemul bancar consideră noile reglementări “un mare pas înainte” în domeniul digitalizării.

- Băncile din zona euro continuă să reducă nivelul creditelor neperformante7 oct 2021

Creditorii din zona euro au continuat să înregistreze o scădere a împrumuturilor cu probleme în trimestrul doi din 2021, chiar dacă Banca Centrală Europeană își intensifică procesul de control ce vizează riscul de credit cu care se confruntă băncile de pe continent și le-a avertizat să nu se complacă în ceea ce privește recunoașterea creditelor neperformante, transmite Reuters.

- INFOGRAFIC - IRCC crește pentru prima oară după șase trimestre consecutive de scădere. De când și cu cât cresc ratele la credite5 oct 2021

Indicele de referință pentru creditele acordate consumatorilor (IRCC) va înregistra o primă creștere după un an și jumătate de scăderi. Noua valoare se va aplica din ianuarie. Până la finele anului, debitorii care au dobânzile calculate în funcție de IRCC vor plăti însă mai puțin.

- Băncile din zona euro vor înregistra din nou probleme cu creditele neperformante10 sep 2021

Băncile din zona euro se vor confrunta cu o deteriorare suplimentară a portofoliului lor de împrumuturi și multe nu au reușit să-și ajusteze normele privind controlul creditării pentru a recunoaște natura unică a pandemiei, a afirmat Andrea Enria, președintele Consiliului de supervizare bancară din cadrul BCE, transmite Reuters.

- INFOGRAFICE Băncile și-au majorat profitul la un nou nivel record30 aug 2021

Profitul net al sistemului bancar s-a îmbunătățit cu 48% în primele șase luni din 2021 față de aceeași perioadă din anul trecut, la 4,15 miliarde de lei. Băncile au obținut un randament în creștere al capitalului concomitent cu o creștere a afacerilor.